Chcete začít investovat, ale nevíte, jak a kde? Jste na správném místě! Kvalitní broker vám umožní obchodovat s akciemi a jinými instrumenty pohodlně a online. Po jednoduché registraci můžete začít investovat. V rámci velkého srovnání jsme vybrali nejlepší brokery v ČR. Vítězem se stal XTB, ETF zdarma nabízí Degiro.

Český broker s bohatou nabídkou finančních produktů. Obchoduje na hlavních burzách v Evropě a Severní Americe.

Nejlepší brokeři

Recenze XTB – nejlepší broker celkově

Počet instrumentů: 6 100+ | Instrumenty: Akcie, forex, indexy, komodity, ETF, kryptoměny | Mobilní aplikace: ano | Čeština: ano | Demo účet: ano | Telefonická podpora: ano | Pobočka v ČR: ano

- Tisíce instrumentů včetně kryptoměn

- Nákup a prodej akcií a ETF bez poplatku

- Platforma v češtině včetně podpory

- XTB funguje na počítači i v mobilu

- Demo účet zdarma

- Stabilní a ověřená společnost

- 35% daň z českých dividend

- Demo účet pouze na 30 dní (v případě otevření reálného účtu neomezeně)

Jaký je nejlepší broker? Za nejlepšího brokera považujeme XTB. Jedná se o společnost s letitou tradicí, která působí ve více než 13 zemích světa. Pobočku má i v České republice. Umožní obchodovat s FX, indexy, komoditami CFD, akciemi (určitě nejlepší broker na akcie) a ETF, CFD na Bitcoin a dalšími kryptoměnami. O XTB se často hovoří jako o nejlepším forex brokeru. Instrumentů k investování je 6 000.

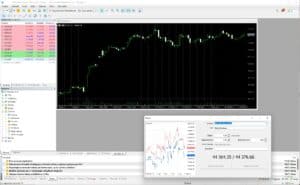

Obchodovat lze na počítači i mobilu v rámci aplikace. Vaši taktiku si můžete nejprve vyzkoušet na demo účtu. Ovládání a podpora je v češtině a slovenštině. Příkazy probíhají na populární obchodní platformě xStation 5. I zde musíte počítat s 35% zdaněním českých dividend, co se týče amerických akcií, po podepsání formuláře W-8BEN platí 15% zdanění.

XTB na svých stránkách nabízí spoustu edukativních článků a videí. Samozřejmě se jedná o oficiálně regulovanou společnost. Pokud patříte mezi náročnější investory, kteří potřebují pestré možnosti investování, kvalitní obchodní platformu a podporu v češtině, XTB je perfektní broker pro vás! Za nás best broker roku!

Recenze Patria Finance – skvělá volba pro dlouhodobé investory

Počet instrumentů: dle burzy | Instrumenty: Akcie, fondy, komodity, ETF, investiční certifikáty, deriváty, dluhopisy | Mobilní aplikace: ano | Čeština: ano | Demo účet: ano | Telefonická podpora: ano | Pobočka v ČR: ano

- Rozsáhlá nabídka investičních produktů

- Česká podpora

- Zkušební účet zdarma

- Moderní mobilní aplikace

- Stabilní a dlouhodobě fungující společnost

- Vzdělávací videa a texty

- Nenabízí forexové obchodování

- Starší webové rozhraní

Patria Finance patří mezi nejstarší a největší české brokery. Spadá do finanční skupiny ČSOB. Nabídka finančních produktů je velmi bohatá. Zahrnuje tisíce instrumentů obchodovatelných na všech hlavních burzách v Evropě a Severní Americe. Chybí pouze forex, jehož podporu společnost ukončila před několika lety.

Nové investory potěší vzdělávací videa i texty nabízené zdarma v rámci školy investování. Samozřejmě nechybí zkušební účet či rozsáhlá podpora. Kromě telefonu či e-mailu můžete využít například osobní konzultaci s makléřem. Patria Finance je česká společnost, nehrozí proto žádná jazyková bariéra.

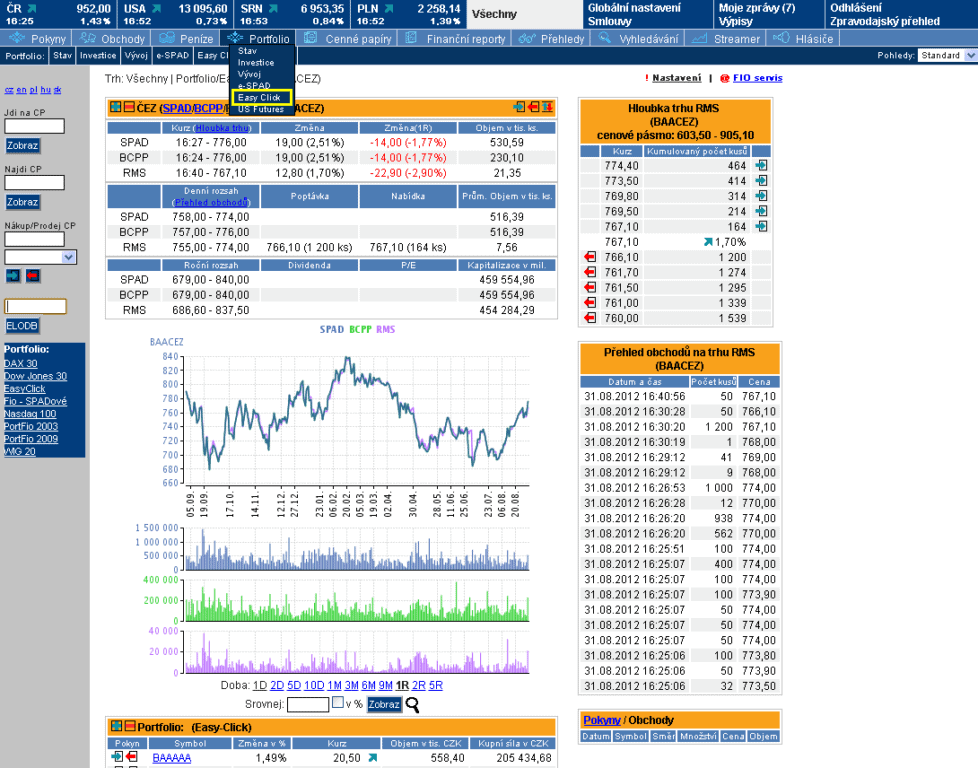

Obchodní systém WebTrader je poměrně intuitivní a nabízí všechny důležité funkce. Stáhnout si můžete i český manuál. Smířit se musíte pouze se starším designem. Mobilní aplikace vypadá naopak výborně a proti webovému rozhraní není ani výrazně funkčně omezena. Založení a vedení účtu je zdarma. Poplatky za realizovaný obchod se liší dle instrumentu i objemu realizovaného obchodu. V případě pražské burzy činí minimálně 80 Kč, pro evropské burzy začínají na hodnotě 16,90 eur.

Díky své stabilitě a tradici představuje Patria Finance velmi zajímavou volbu pro zprostředkování dlouhodobých investic. Díky českému prostředí a bohaté nabídce edukativních textů ocení platformu i začínající investoři, kteří navíc nejsou při své první investici omezeni žádným minimálním vkladem.

Recenze Degiro – nejlepší akciový a ETF broker

Počet instrumentů: 10 000+ | Instrumenty: Akcie, ETF, pákové produkty, dluhopisy, opce, futures | Mobilní aplikace: ano | Čeština: ano | Demo účet: ne | Telefonická podpora: ano | Pobočka v ČR: ne

- Nejlepší broker pro začátečníky

- Spousta ETF zdarma

- Jednoduchá platforma (i jako aplikace)

- Pestrá nabídka investičních produktů

- Transparentní a nízké poplatky

- Podpora češtiny + vedení účtu v CZK

- Nelze zkusit demo účet

- Nepodporuje kryptoměny

- 35% zdanění dividend českých akcií

- Profesionálům mohou chybět některé nástroje

- Vklad/výběr pouze bankovním převodem

Poslední aktualizace velkého srovnání brokerů přinesla zajímavou změnu. Do žebříčku se mezi nejlepší probojoval broker Degiro. Za poslední dobu urazil spoustu cesty a právem se stal velmi oblíbeným nástrojem pro kupování akcií, forexu či opcí.

Degiro zároveň doporučujeme pro nákup ETF, protože spoustu z nich umožňuje obchodovat zdarma a bez poplatků. Stačí si založit účet zdarma a přes svůj počítač nebo v rámci aplikace obchodovat. Instrumentů nabízí obrovské množství.

Velkou devízou Degira jsou extrémně nízké poplatky. Zároveň chválíme povedený český překlad, který se vztahuje také na aplikaci. Zákaznická podpora vám v případě technických problémů ochotně poradí.

Recenze eToro – nejnižší poplatky

Počet instrumentů: 5 000+ | Instrumenty: Forex, indexy, komodity, akcie, kryptoměny | Mobilní aplikace: ano | Čeština: ano | Demo účet: ano | Telefonická podpora: ano | Pobočka v ČR: ne

- Doporučujeme začátečníkům i zkušeným

- Licencovaný broker + vysoká bezpečnost

- 3 000+ aktiv včetně klasických akcií a CFD

- Můžete kopírovat zkušené investory (CopyTrader)

- Demo bez časového omezení

- Platforma eToro v českém jazyce

- Mobilní aplikace pro Android a iOS

- Vedení účtu pouze v dolarech

- Každý výběr za poplatek 5 dolarů

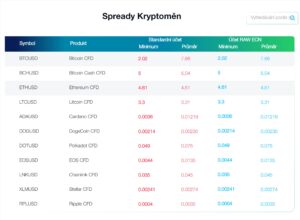

- Vyšší spready u kryptoměn

- Nenabízí akcie českých společností

eToro patří mezi nejoblíbenější brokery v ČR. Pro menší investory a začátečníky je to uživatelsky přívětivá platforma v češtině. Vkládat je možné třeba přes kreditní kartu i v CZK. Obchodovat můžete akcie, ETF, CFD a kryptoměny. Instrumentů je k výběru přes 3 000. Seznam zahrnuje spoustu známých akcií, české však mezi nimi bohužel nenajdeme. Je dobré zmínit, že se dividenda daní 30 % (podle USA), ale eToro ma k dispozici W-8BEN, takže si klienti můžou uplatnit nižší daně. Akcie také nevlastníte; majitelem je eToro.

Pokud se vám tyto nevýhody nelíbí, doporučujeme XTB nebo Degiro.

Mezi velké přednosti eTora je možnost kopírovat portfolio. Stačí si vyhledat zkušeného investora a jeho nákupy (případně prodeje) prostě „opisovat“.

Jak jsou na tom poplatky u eToro? Platíte za tzv. spready (rozdíl mezi tržní cenou a cenou, za kterou vám eToro daný instrument prodá), které má eToro velmi nízké. Za několikatisícový nákup zaplatíte max. dolar či méně.

Pokud si chcete eToro nejprve vyzkoušet, můžete si zkusit obchodovat v demo verzi. Dostanete virtuální peníze, které můžete obchodovat na reálných trzích.

eToro je populární broker s dlouhou historií. Platformu doporučujeme jak začátečníkům, tak zkušeným investorům.

Recenze FP Markets – nejnižší poplatky pro CFD a forex

Počet instrumentů: 10 000+ | Instrumenty: Forex, indexy, komodity, akcie, kryptoměny | Mobilní aplikace: ano | Čeština: ne | Demo účet: ano | Telefonická podpora: ano | Pobočka v ČR: ne

- Tisíce instrumentů včetně kryptoměn

- Důvěryhodný CFD a forex broker

- Skvělé obchodní platformy (i pro náročné)

- Mobilní aplikace pro Android a iOS

- Přehledné a nízké poplatky

- Demo účet zdarma

- Social trading

- Nejlepší zákaznická podpora (24/7)

- Nenabízí ETF

- V ČR nemají pobočku

- Nenabízí akcie českých společností

- Demo účet je omezený na 30 dní

FP Markets patří mezi skvělé brokery pro obchodování s forexem a CFD. Nabídka je vskutku pestrá, zahrnuje kolem 10 000 instrumentů, mezi nimiž najdete také akcie a kryptoměny. Ty nezastupuje pouze dominantní Bitcoin, ale také méně známější krypto.

Broker FP Markets se může pochlubit dlouholetou historií a kontrolou řady regulačních orgánů. Proto FPM považujeme za důvěryhodného brokera.

Chválíme také transparentní a nízké poplatky. A pokud byste si na obchodování s reálnými financemi ještě netroufli, můžete vyzkoušet demo účet zdarma po dobu jednoho měsíce. V případě potřeby je vám k dispozici aktivní zákaznická podpora 24/7. Čeština není mezi 12 podporovanými jazyky na live chatu a nenabízí ji ani aplikace.

FP Markets svým klientům umožňuje obchodovat na několika nejpopulárnějších platformách (MetaTrader 4, MetaTrader 5), dokonce pamatuje na aplikaci pro Android a iOS.

Pokud hledáte online brokera s nejnižšími poplatky, FP Markets patří mezi nejpřívětivější na trhu.

Srovnání 10 nejlepších brokerů v roce 2024

| Název | Parametry | |||

|---|---|---|---|---|

| Top 10 brokerů |

||||

| 1. |  |

XTB 95 % ★★★★★ přečíst recenzi |

Instrumenty: 6 100+ Čeština: ✔ Demo účet: ✔ Aplikace: ✔ České akcie: ✔ |

Přečíst recenzi |

| 2. |  |

Patria finance 94 % ★★★★ přečíst recenzi |

Instrumenty: 20+ burz Čeština: ✔ Demo účet: ✔ Aplikace: ✔ České akcie: ✔ Nejlepší český broker |

Přečíst recenzi |

| 3. |  |

Degiro 92 % ★★★★ přečíst recenzi |

Instrumenty: 50+ burz ve 30 zemích Čeština: ✔ Demo účet: × Aplikace: ✔ České akcie: ✔ Nejlepší broker pro začátečníky |

Přečíst recenzi |

| 4. |  |

eToro 91 % ★★★★ přečíst recenzi |

Instrumenty: 5 000+ Čeština: ✔ Demo účet: ✔ Aplikace: ✔ České akcie: × |

Přečíst recenzi |

| 5. |  |

FP Markets 91 % ★★★★ přečíst recenzi |

Instrumenty: 10 000+ Čeština: × Demo účet: ✔ Aplikace: ✔ České akcie: × |

Přečíst recenzi |

| 6. |  |

Trading 212 88 % ★★★★ přečíst recenzi |

Instrumenty: 7 000+ Čeština: ✔ Demo účet: ✔ Aplikace: ✔ České akcie: ✔ |

Přečíst recenzi |

| 7. |  |

Admirals 88 % ★★★★ přečíst recenzi |

Instrumenty: 4 600+ Čeština: ✔ Demo účet: ✔ Aplikace: ✔ České akcie: × |

Přečíst recenzi |

| 8. |  |

Plus500 86 % ★★★★ přečíst recenzi |

Instrumenty: 2 400+ Čeština: ✔ Demo účet: ✔ Aplikace: ✔ České akcie: ✔ (CFD akcie) |

Přečíst recenzi |

| 9. |  |

RoboMarkets 84 % ★★★★★ přečíst recenzi |

Instrumenty: 14 000+ Čeština: ✔ Demo účet:✔ Aplikace: ✔ České akcie: × Nejlepší broker na dividendy |

Přečíst recenzi |

| 10. |  |

Fio e-Broker 80 % ★★★★ přečíst recenzi |

Instrumenty: 7 burz Čeština: ✔ Demo účet: ✔ Aplikace: ✔ České akcie: ✔ |

Přečíst recenzi |

Jak vybrat brokera

Co je broker

V prvé řadě je důležité vysvětlit slovo „broker“. Co nebo kdo je broker? Broker neboli burzovní makléř je fyzická nebo právní osoba (společnost), která je oprávněná svým zákazníkům/klientům zprostředkovat obchody na finančních trzích. Za provedení příkazů na kapitálovém trhu účtuje klientům poplatky nebo provize.

Broker představuje prostředníka, který vám zpřístupní obchodní platformu, zpracuje vaši objednávku a rozhodne, za jakou cenu budete nakupovat nebo prodávat. Přes brokera můžete obchodovat různé komodity, měny, cenné papíry a finanční deriváty.

Pro koho je broker vhodný?

Zatímco dříve byly takové služby výsadou spíše bohatších lidí, díky internetu a online služeb se brokeři dostali i k „běžným“ lidem. Není tedy vyloženě nutné vlastnit obrovský kapitál.

Drtivá většina brokerů funguje online prostřednictvím obchodního softwaru/platformy. Pokud patříte mezi naprosté začátečníky, nebo si svými schopnosti nejste stále jistí, dobří brokeři nabízí možnost vyzkoušení jejich služeb nanečisto prostřednictvím demo účtu. Můžete tak obchodovat, zkoušet různé metody a možnosti, aniž byste přišli o jedinou korunu.

Problém může nastat v okamžiku, kdy je demo účet časově limitován. Některý online broker vám umožní provozovat demo účet po dobu maximálně 30 dní. Pro osahání nástrojů a vyzkoušení funkcí taková doba nejspíše stačí, pro dlouhodobější obchodní strategie ale nikoliv.

Typy brokerů

Před výběrem brokeru byste si měli zodpovědět několik otázek, které vás dokáží nasměrovat správnou cestou.

Je vhodné si ujasnit, zda hodláte investovat pravidelně, nebo spíše jednorázově. Svoji roli hraje také aktivní nebo pasivní investování, stejně tak je třeba zvážit, jestli budou vašim cílem akcie české nebo zahraniční. Nebo přemýšlíte nad nákupem zlata, ropy, drahých kovů? A co takhle investice do technologií nebo energetiky?

Full service broker

Pokud dané problematice příliš nerozumíte, nebo zkrátka nemáte čas sledovat aktuální dění a novinky, Full service broker (Full-service broker) je jednou z nejlepších možností. V čem je dobrý? Full service broker zastává pozici licencované finančníka, který svým klientům poskytuje širokou škálu nejrůznějších služeb. Mezi ně patří průzkum trhu, poradenství, plánování odchodu do důchodu, daňové poradenství a mnoho jiných.

Full service broker zahrnuje kompletní služby plné odborných znalostí pro zákazníky, kteří nemají čas sledovat aktuální dění, případně řešit obchodní strategii. Vyšší a plnohodnotnější servis ale znamená vyšší provize. Full service brokeři jsou tedy obecně dražší.

Discount broker

Discount broker typicky provádí veškeré nákupy a prodeje za provizi. Oproti full servise brokeru ovšem neposkytuje investiční poradenství a neprovádí analýzu trhu. Discount broker tvoří velkou část finančního trhu. Jsou to právě oni, díky kterým se online obchodování tolik rozmohlo.

CFD broker

CFD (Contract for difference) je snadný způsob, jak můžete spekulovat o pohybu cen, aniž byste vlastnili akcii nebo jiné aktivum. V případě CFD odhadujete, zda cena poroste nebo poletí dolů. Obchodovat můžete s širokou škálou instrumentů: forex, akcie, akciové indexy, komodity, ETF fondy… Výhodou jsou tedy (nejen) rozmanité obchodní příležitosti a vyšší páka. Naopak hrozí, že se bude situace vyvíjet špatným směrem a dojde na margin call.

Bezpečnost

Při výběru brokera je jednou z nejdůležitějších věcí bezpečnost (stock trading security). Abyste o své peníze „jen tak“ nepřišli, zjistěte si o dané společnosti informace.

Podstatnou skutečností určitě je, zdali je broker regulován úřadem EU nebo USA. Pro vás je důležité vědět, jestli má broker povolení poskytovat investiční služby v České republice. Tyto informace poskytuje Česká národní banka (ČNB). Na Slovensku je to Národná banka Slovenska (NBS).

Spousta brokerů využívá daňové výhody na Kypru, kde také sídlí. Zde regulaci zajišťuje Kyperský finanční regulátor Cyprus Securities and Exchange Commission (CySEC). Setkat se můžete i s britskými brokery, kde situaci dozoruje regulátor Financial Conduct Authority (FCA).

V tomto případě je zásadní ochrana peněz klientů. Brokeři by měly mít tyto finanční prostředky uloženy „bokem“, tudíž by nemělo hrozit, že úpadek společnosti ohrozí vaše peníze. Regulované vklady EU jsou také pojištěny do výše několika tisíc EUR.

Mějte však na paměti, že ani splnění výše uvedených podmínek automaticky neznamená, že jde o „slušnou“ společnost. Splnění požadavků finančních komisí je jakési nepsané minimum. Pokud ani to váš broker nesplňuje, raději si vyberte jiného obchodníka.

Pokud nemáte důvěru v brokerech, můžete vyzkoušet investiční platformy. Ty jsou díky své jednoduchosti nejvhodnější pro začínající investory.

Historie a zkušenosti uživatelů

Pokud má broker letitou historii, zřejmě se společnosti daří a svoji práci dělá dobře. Netvrdím, že zavedená společnost musí vždy poskytovat nejvýhodnější služby, v případě brokerů obzvlášť. Na druhou stranu, někdy nemusí být nutně na škodu si za služby připlatit. Zázemí stabilní společnosti představuje větší jistotu než začínající broker, který nové klienty láká na nízké poplatky poutavou reklamou.

Znovu ale opakuji, že i nová společnost může nabízet vynikající služby. Je už potom na vás, čemu a proč dáte přednost.

Kromě historie doporučuji zaměřit na novinářské recenze. Na internetu dohledáte spoustu informací, které vám o společnosti hodně napoví. Svoji důležitost sehrávají také recenze klientů/uživatelů. Některé sice mohou být zavádějící a nepravdivé (třeba od konkurence), pokud se ale nějaký problém omílá stále dokola, hodí se zbystřit a na varovný prst se zaměřit.

Co broker umí?

S čím obchoduje

Kvalitu brokera máme ověřenou, nyní je třeba založit účet. Ještě předtím si ale ujasněte, s čím a jak budete obchodovat. Většina kvalitních brokerů už dnes podporuje forex, akcie, komodity, indexy, a dokonce kryptoměny. Seznam dostupných aktiv najdete na internetových stránkách společnosti. Naše srovnání akciových brokerů by vám mělo při výběru pomoci.

Jakým jazykem komunikuje

Při rozhodování by měla sehrávat roli i vaše jazykové vybavenost. Jestliže vám angličtina činí problémy, raději si vyberte takové brokery, které podporují češtinu. Jde o vaše peníze, rozumět byste měli tedy všemu. Nemějte ale obavy, náš rodný jazyk podporuje většina kvalitních online obchodníků.

Jakou měnu podporuje

Dalším bodem je měna, s jakou můžete obchodovat. Jak jsme si řekli už výše, spousta brokerů pochází ze zahraničí. Česká koruna (CZK) tak nemusí být podporována, resp. ji po vkladu budete muset převést na dolary, eura či jinou měnu. Takový převod může stát nemalé peníze.

Ani převod nemusí být překážkou. Je nicméně vhodné si prostudovat poplatky za převod. Poplatky se týkají také výše minimálního vkladu a výše minimální transakce. Jestliže míníte obchodovat ve velkém, minimální částky vás zajímat nemusí. Řešíte-li i menší sumy, tyto informace jsou pro vás důležité.

Jeden je málo

Během recenzování a vyhodnocení brokerů jsme se ujistili, že prakticky žádný broker nesplní všechny požadavky do puntíku. Musíte holt počítat s určitými kompromisy, případně si založit více účtů. Ostatně že zkušený obchodník s jedním brokerem/účtem stoprocentně nepochodí není žádné překvapení, ale zažitý fakt…

Výše poplatků

Poplatky jsou nedílnou součástí forex brokerů. Jejich výše a typ se mohou lišit. Týkají se komisních poplatků, komoditních spreadů (spread), držení obchodní pozice, a také administrativních poplatků za vklad, výběr či neaktivitu. Znovu dodávám, že je třeba pamatovat i na poplatky týkající se konverze měny.

Jelikož si zakládáme brokera kvůli výdělku, výše poplatků jsou důležité. Kvalitní broker má veškeré informace uvedeny na svém webu (je transparentní), aby byly dobře na očích. Pokud tomu tak není, nebo jsou poskytované informace nejasné a nepřesné, taková společnost zřejmě kvalitní nebude.

Kvalitní broker informace týkající se poplatků uvádí na své internetové stránce. Pokud tomu tak není, společnost může skrývat vysoké poplatky.

Dividendový zisk – kolik si broker vezme?

Poplatky jsou důležité, ale tvoří pouze jednu stranu mince. Může se totiž klidně stát (a stává se to), že vás společnost naláká na nízké poplatky, svůj větší díl si ale ukrojí zdaněním dividendového zisku.

Co je dividenda? Jedná se o podíl na zisku, který společnost vytvořila. Dividenda je vlastně výnos vyplacený akciovou společností (emitentem) akcionáři (tedy vám), jakožto držitele dané akcie/cenného papíru.

Tady je důležité znát informaci, zdali vám broker zisk zdaní max. 15% sazbou, která je pro ČR obvyklá. Většinou ke zdanění dividend dochází v místě, kde broker sídlí a podniká. Některé společnosti vám přitom zdaní 30% (i více) sazbou i české akcie, setkat se můžete i se sazbou 35 % u amerických dividend.

Chci tím zejména říci, že vaše žádost o vrácení přeplatku daně při daňovém přiznání v České republice nemusí nutně znamenat výhru. Při výběru správného brokera pro vás je proto vhodné pamatovat i na tyto sazby. Pro někoho mohou znamenat zásadní milník při výběru brokera. Platí to i pro vás,? Zkuste si odpovědět na následující otázky:

- Jak plánujete investovat? Dlouhodobě nebo krátkodobě?

- Plánujete nakupovat akcie nebo ETF fondy?

- Plánujete investovat do zahraničních nebo českých dividendových titulů?

- Plánujete investovat velké objemy peněz?

Jaké druhy akciových trhů nabízí?

Době, kdy převládaly fyzické akciové trhy už dávno odzvonilo. Současná situace umožňuje investorům obchodovat de facto odkudkoliv na světě. Otázka zní, jaké akciové trhy vyhledáváte.

Nejvýznamnější akciové trhy jsou americké. Pokud se podíváme na problematiku podrobněji, ze třech největších světových burz najdete dvě v Americe. Níže se podívejte na několik největších z nich:

- Burza cenných papírů v New Yorku (New York Stock Exchange – zkráceně NYSE) – největší burza na světě, která sídlí na Wall Street. Byla založena v roce 1817.

- Burza NASDAQ (akronym z National Association of Securities Dealers Automated Quotations) patří mezi druhou největší burzu na světě. Sídlí v New Yorku, byla založena v roce 1971.

- Tokijská burza (Tokyo Stock Exchange – zkráceně TSE) v Japonsku. Byla založena v roce 1878, a jak je známo, patří mezi třetí největší burzu na světě [zdroj: Moneymint.com].

- Shanghai Stock Exchange (SSE)

- Euronext

- Hong Kong Stock Exchange

- London Stock Exchange

- Shenzhen Stock Exchange

- Toronto Stock Exchange

- BSE (Bombay Stock Exchange)

*Dominance burz se v průběhu času mění podle objemů financí, obchodníků atd.

Co je to burza?

Jste ve světě financí noví? Pak byste měli vědět, co vlastně burza ve skutečnosti je. Její výklad je možný několika způsoby, my se vydáme nejsrozumitelnější cestou.

Burza zastupuje místa, kde se obchoduje s akciemi, dluhopisy a dalšími finančními instrumenty. Burza umožňuje investorům nakupovat a prodávat akcie společností mezi sebou. Prostředí obchodu je regulované ve fyzickém nebo elektronickém prostoru. Burza je silnou složkou finančního trhu. Dnes existuje přes 60 velkých burz.

Už jsme si prozradili, že dnešnímu světu vévodí elektronické obchodování. Nasdaq byla první elektronická burza, která dovolila investorům obchodovat online. Forma elektronického obchodování má spoustu výhod. Mezi největší patří fakt, že není potřeba složitě hledat někoho, od koho si akcii koupíte nebo mu ji prodáte.

Burza vám obě strany zprostředkuje, aniž byste osobu na „druhé straně“ vůbec znali. Akcie můžete koupit od seniora, a až je budete prodávat, třeba je koupí opravář praček nebo společnost s miliardovými zisky.

Uživatelská platforma

Při výběru brokera hraje roli také uživatelské prostředí, ve kterém se budete během používání pohybovat. Takové prostředí by mělo být intuitivní, srozumitelné, jednoduché a obecně přívětivé. Zbytečná pozlátka nejsou vůbec potřeba, raději sledujte funkčnost a používání.

Dnes nepochybně vlastní chytrý mobil každý schopný investor, proto může pro někoho být podpora investiční aplikace výrazným benefitem. Mít brokera neustále „po ruce“ je efektivní způsob řízení svých financí. Máte přehled nad aktuálním děním, přičemž v nutných případech můžete zasáhnout.

Obchodovat tedy můžete jak na svém počítači, tak prostřednictvím chytrého mobilu.

Zákaznická podpora

Zatímco u jiných služeb je podpora zákazníkovi zařazena mezi spíše nedůležité faktory, u brokerů a obecně ve světě financí její důležitost stoupá. Jde zase a jenom o vaše peníze. Pokud nastane problém, měli byste vědět, na koho se můžete obrátit, jak a kdy vám bude odpovězeno, zda se vám bude někdo věnovat okamžitě (online) nebo až za několik dní.

Hodně informací si zjistíte na internetu, ale když nastane problém uvnitř systému vašeho brokera, bude řešení obtížnější. Jestliže neovládáte angličtinu, zkuste si zjistit v jakém jazyce podpora komunikuje. Dále se zaměřte na existenci chatu, e-mailu, telefonního kontaktu, třeba fóra nebo FAQ.

Kamenná pobočka

Pokud broker nebo společnost, která vydělává online, provozuje kamennou pobočku, je to jistě plusový bod. A když sídlí v České republice, je to značka ideál. Pobočka ale není vyloženě nutná, protože jak víme, kvalitní broker musí splňovat právní požadavky Evropské unie. Největší síť kamenných poboček u nás provozuje Fio banka.

Bonusy a akce

Tyto bonusy a akce jsou obvykle určené pro nové klienty, kterým mohou poskytnout různé výhody, jako jsou například bonusové vklady, nižší poplatky za obchodování, nebo akcie zdarma (nedávno takovou akci pořádal broker XTB).

Nabídka bonusů se mezi jednotlivými brokery liší. Někteří brokeři například nabízejí bonusy za otevření nového účtu, zatímco jiní nabízejí bonusy za vklad. Další mohou poskytnout bezplatné obchodování v určité hodnotě, případně nabídnout slevy na poplatky za obchodování.

Je důležité si však uvědomit, že bonusy a akce by neměly být hlavním faktorem při výběru brokera. Mnohem důležitější jsou stálé poplatky, důvěryhodnost brokera, obchodovatelné instrumenty (a jejich množství) a další faktory, které jsou klíčové pro úspěšné obchodování. Například často opomíjená kvalita zákaznické podpory.

Obchodování s CFD

Při prohlížení instrumentů jste si pravděpodobně všimli rozšířené nabídky u akcií a ETF. Můžete investovat do klasických akcií a ETF, nebo do akcií CFD a ETF CFD. Jaký je mezi nimi rozdíl?

- Akcie a ETF – po koupi klasické akcie a indexové akcie budete bohatnout s její rostoucí cenou. Kromě toho můžete profitovat z dividend, které vám budou vyplaceny na investiční účet. Určité omezení však představuje nemožnost využívat pákový efekt.

- Obchodování s CFD – druhou skupinou jsou tzv. akciové deriváty, tedy finanční instrument s podkladovým aktivem tvořící akciové nástroje, případně samotné akcie. Vedle CFD jsou nejznámějšími deriváty také forwardy, swapy, futures, opce. U CFD již lze využívat pákový efekt.

Pákový efekt a jeho (ne)výhody

Před chvílí jsme narazili na výraz „pákový efekt“. Co je to pákový efekt a jaké má výhody a nevýhody? Nejen o tom si povíme více. Čtěte dál.

Pákový efekt, tedy obchodování s finanční pákou, je vlastně obchodování s vypůjčenými penězi. Pomocí tohoto nástroje je obchodníkovi umožněno využívat cizí kapitál pro (nejen) vlastní zisk. Do vaší nové obchodní pozice tak vložíte nejen svoje prostředky, ale i finance někoho cizího. Poměr se liší, ale většinou je vypůjčená částka výrazně vyšší než vaše. Násobek může být až třicetinásobný.

Uveďme si jednoduchý příklad: Pokud běžnou investicí (tedy bez páky) vyděláte 20 dolarů, s využitím páky 1:30 může být výnos 300 dolarů. Finanční páka je vlastně nástroj, který vám může znásobit zisk. [zdroj: wikipedia]

Příklad na akcii Tesla

Abyste páku opravdu pochopili, vysvětlíme si její princip na akciích Tesly. Jelikož Tesla získala přes milion předobjednávek na elektrický Cybertruck, předpokládáte, že se její akcie zvýší. Očekáváte logický růst akcií, proto se rozhodnete k investici.

Dejme tomu, že do akcií Tesly zainvestujete 1 000 dolarů. Jedna akcie má hodnotu 100 dolarů. Za uvedenou částku si můžete koupit 10 akcií Tesly. Takový postup by platil za předpokladu běžné investice bez využití finanční páky. Páka vám však umožní investici 1:30. To znamená, že se stejnou částkou můžete koupit třikrát více akcií: v našem smyšleném případě 30 akcií Tesly v hodnotě 3 000 dolarů. Jakmile investici potvrdíte, automaticky dojde k blokaci vámi vloženého kapitálu 1 000 dolarů. A nyní existují dva scénáře:

1. Příklad: Cena akcie vzroste

Váš odhad se naplnil a akcie Tesly skutečně rostou. Z původních 100 dolarů nyní stojí akcie 105 dolarů. Již nechcete dál riskovat a vaši investici ukončíte. Jelikož hodnota akcie vzrostla, na každé akcii jste vydělali 5 dolarů. Díky finanční páce jste vydělali 150 dolarů (30 akcií × 5 dolarů). Po ukončení transakce si odnesete 1 150 dolarů (1 000 dolarů původní vklad a 150 dolarů zisk).

*Pokud by byl scénář stejný, ovšem bez využití páky, v daném případě byste vydělali pouze 50 dolarů (10 akcií Tesly × 5 dolarů).

2. Příklad: Cena akcie klesne

Vaše predikce nebyla správná a cena akcie Tesly klesla o 5 dolarů. Oproti původní částce 100 dolarů nyní stojí 95 dolarů. Jelikož se obáváte dalšího poklesu a ztrát, rozhodnete se transakci ukončit. V takovém případě jste jako obchodník prodělal 150 dolarů. Ztráta se odečte z vámi vloženého kapitálu 1 000 dolarů. Vaše investovaná záloha se tedy snížila na 850 dolarů (z původních 1 000 dolarů).

*Pokud byste nevyužili finanční páku, v daném případě byste prodělali pouze 50 dolarů.

Páka = velké riziko

Finanční páku mají v oblibě hlavně menší investoři, kteří nemají k investování vyšší finanční kapitál. I s menší částkou mohou svůj výdělek výrazným způsobem znásobit, nebo samozřejmě také ponížit.

Taková představa lákala a stále láká spoustu nových investorů. Ještě nedávno někteří brokeři nabízeli páku 1:100, 1:500 a vyšší. Takový násobek s sebou přináší obrovské riziko, proto regulační úřady zasáhly a velikost páky ponížily.

Některé brokery však i nadále poskytují vysoké finanční páky prostřednictvím profesionálních účtů – například XTB nabízí u CFD na hlavních měnových párech maximální páku 1:200.

Slovník tradera

Výše jsme si již vysvětlili některé základní pojmy, se kterými se ve světě finančnictví a investování určitě potkáte. Další frekventované výrazy si připomeneme v tabulce. Není v našich silách vypsat úplně všechny. Z těch základních jsme ale (snad) na žádný nezapomněli.

| Pojem | Význam |

|---|---|

| API | API (Application Programming Interface) je rozhraní, v jehož rámci může investor vytvářet obchodní strategie. API můžete nalézt na úrovni operačního systému, programů nebo na úrovni webových služeb. |

| Bod a pip | Pip zastupuje jednotku, podle které měříme cenový pohyb finančního instrumentu. Na číselné hodnotě instrumentu zastupuje pip čtvrté desetinné místo. Páté desetinné místo představuje desetinu pipu. Tyto desetiny nazýváme body, tj. nejmenší možná změna ceny instrumentu. 10 bodů = 1 pip. |

| Finanční derivát | Finanční deriváty jsou instrumenty, jejichž hodnotu definuje kontrakt mezi dvěma nebo více stranami. Hodnota je odvozena od hodnoty podkladového aktiva. Při této formě obchodu dochází ke zpoždění mezi obchodem a plněním. Mluvíme o formě termínovaného obchodu. Finanční deriváty zahrnují futures, warranty, forwardy, swapy, opce, cenné papíry. |

| Forex | Název forex (FX) je odvozen ze spojení foreign exchange (cizí měna). Mluvíme o obchodování s cizími měnami, tzv. forex trading, na globální decentralizovaném trhu. |

| Hedging | Hedging zjednodušeně znamená zmírňování rizika, zabezpečení. Jedná se o strategii řízení hrozících rizik. Hedgováním na akciovém trhu vyrovnáme ztráty našich investic tím, že zaujmeme opačné postavení ve stejných aktivech. Pokud dojde k nevítanému vývoji ceny, hedging umožní snížit ztrátu. Údělem techniky tedy není generovat zisk. |

| Indexy | Burzovní index je soubor akcií v jednom celku/balíčku. Mohou představovat největší akcie dané burzy, akcie ze stejného sektoru aj. Také zvaný akciový index je ukazatel, podle něhož můžeme zjistit výkonnost trhu. Burzovní index je pouze statistický údaj, proto s ním nelze obchodovat. Indexy však lze zhodnotit nejčastěji formou ETF, futures a opcí. Nejznámější burzovní indexy zastupují S&P 500 index, Nasdaq 100 index, DAX index a další. |

| CFD kontrakty | CFD znamená Contract For Difference, tedy kontrakt pro vyrovnání rozdílů. Jedná se o smlouvu mezi dvěma stranami: nakupujícím a prodávajícím. Prodávající musí zaplatit kupujícímu rozdíl mezi aktuální cenou daného aktiva a cenou aktiva při uzavření smlouvy. CFD trading je vhodný pro krátkodobé investování. Jde o takovou spekulaci o vývoji na finančních trzích. Můžete vydělat jak na růstu ceny, tak na jejím poklesu. |

| Komodity | Komodity jsou zlato, stříbro, ropa, zemní plyn, měď, káva, kobalt a další. Komodity jsou rozděleny do všemožných kategorií dle typu: energie, zemědělství, kovy, chemické prvky. Vybíráme 7 nejlepších míst pro nákup zlata. |

| Kryptoměny | Ještě před nedávnem na ně bylo pohlíženo jako na čistou spekulaci. Většina z nich i nadále sice zůstává (zejména tzv. altcoiny), ovšem takový Bitcoin je již uznáván mnohými bankovními sektory a společnosti, u kterých můžete kryptoměnou platit. |

| Long pozice | Neboli nákupní pozici kupuje investor v případě, kdy očekává vzestup ceny finančního instrumentu. Při nákupu tedy očekává zhodnocení svých financí. |

| Marže | Při obchodování forexu a CFD představuje marže určitou částku vynaloženou na otevření obchodu. Marže přitom není nákladem, ani poplatkem. |

| Měnový pár | Měnový pár se skládá ze dvou měn obchodovaných na devizovém nebo forexovém trhu. Příkladem mohou být eura a americké dolary EUR/USD, americké dolary versus britské libry USD/GBP a spousta dalších párů. Princip měnového páru vychází ze skutečnosti, že při nákupu jedné měny zároveň prodáváte druhou. |

| Scalping | Tzv. skalpování patří mezi techniky vhodné pro krátkodobé investování. Investor, který na scalping sází, vychází z tvrzení, že generování menších zisků je jednodušší cesta pro získání velkého zisku. Scalper tak denně může učinit desítky až stovky obchodů. |

| Short pozice | Short pozice (zkráceně short) znamená odhad investora o poklesu ceny určitého aktiva. Častokrát se investor uchýlí ke shortu, cena podkladového aktiva klesne a investor znovu nakoupí. |

| Spread | Název spread byste měli znát, pokud uvažujete o obchodování na forexu. Spread je základní termín, jenž představuje rozdíl mezi nákupní a prodejní cenou instrumentu. Tento rozdíl se měří v pipech a bodech, viz. termíny výše. Čím je spread nižší, tím nižší jsou i náklady na obchodování. Pro broker je spread jedním z hlavních zdrojů příjmů společně s provizí. |

| Stop Loss | Zastavení ztrát je výborná funkce, která plní investorův pokyn uzavřít pozici na určité hodnotě/poklesu. Není proto možné přijít o více peněz, než byste si mohli dopředu spočítat. |

| Stop out | Stop out je ochranné opatření každého obchodníka, který jeho aplikací řídí hrozící rizika. Funkce stop out je aktivována poté, jakmile marže klesne pod poloviční hranici 50 %. Tohle je další alternativa po stop lossu. |

| Supporty a rezistence | Zkráceně (S/R). Zatímco support zastavuje propad ceny pod určitou hladinu, rezistence zastavuje růst ceny nad určitou úroveň. Jedná se o klíčové úrovně pro technickou analýzu. |

| Swingové obchodování | Swingové obchodování je založeno na obchodování delších pohybů. Obvykle přes noc a déle něž jeden den. Swingové chování je někde uprostřed mezi intradenním obchodování (investor nedrží pozice přes noc) a dlouhodobým investováním, kdy investor drží pozici klidně měsíce či roky. |

| Technická analýza | Technickou analýzou můžete vyhodnocovat a předpovídat cenový vývoj instrumentů. Technická analýza je specifická tím, že prakticky vychází pouze z grafu. Dost možná právě proto si na ni troufají i lidé, kteří problematice příliš nerozumí. Typicky jsou to kanály o kryptoměnách honících sledovanost. |

| Volatilita | Volatilita (tohle slovo se netýká pouze finančnictví) znamená vysokou nejistotu a rizika ve vývoji ceny finančního instrumentu. Skvělým příkladem jsou zase kryptoměny, kdy se jejich hodnota může během týdne znásobit, ovšem během jediného dne může spadnout na samé dno. |

| Čekající pokyny | Znamená elektronický příkaz na investorském účtu, který se uskuteční při určité změně: například při snížení ceny, zvýšení ceny atd. Mezi čekající pokyny lze zařadit Stop Loss, Buy Stop, Sell Stop a jiné finanční prvky. |

7 nejčastějších chyb začínajících investorů

Konečně jste se rozhodli, že začnete investovat? Patříte mezi začátečníky? Potom jsme pro vás sepsali 7 začátečnických varování, která se vám budou na vaší spletité investiční cestě hodit. Nevymýšlíme žádné „kolo“, ale pro připomenutí a upozornění na některé nešvary se hodí připsat alespoň několik bodů.

1. Diverzifikujte portfolio

Jednou z nejčastějších začátečnických chyb je investování veškerého (nebo většiny) kapitálu na jednu akcii či instrument. Jinými slovy, není ideální „vsadit“ veškeré prostředky do Tesly či Microsoftu. Může přijít strmý pád a vaše investice utrpí velkou ránu.

Diverzifikace se však nevztahuje pouze na jednu společnost, nýbrž také na odvětví. Je zkrátka skvělé, pokud investujete do technologické oblasti, potravinářství, do ropy, zlata atd. Protože zatímco technologická oblast může pocítit pokles, tak cena některých komodit může naopak vyrůst.

Tuto radu berte s určitou nadsázkou. Pokud hodláte nakoupit akcie Tesly a nemíníte deset let „nic řešit“, prostě si akcie kupte.

2. „Rozjetý vlak“

Typickým příkladem byl Bitcoin. Byť se jedná o spekulativní kryptoměnu, která nemá „reálnou oporu“, uvedu vám skvělý příklad.

Bitcoin v jeho začátcích znalo jen málo lidí. Jakmile jeho cena začala růst obrovským tempem, stále více se o Bitcoinu psalo. Brzy si o dříve neznámém Bitcoinu začaly povídat i babičky v obchodě. Cena Bitcoinu byla vysoká, a do tzv. „rozjetého vlaku“ začali nasedat nezkušení investoři, kteří o finančních trzích a burzách neměli ani páru.

Ačkoliv je Bitcoin a kryptoměny obecně vysoce volatilní, dlouhou dobu jeho cena rostla a rostla. Za nějaký čas ale začala cena padat a začátečníci přišli o své úspory. Ve světě finančnictví totiž nejsou minulé výnosy zárukou výnosů budoucích. Jinými slovy, pokud nějaký instrument delší dobu roste, je statisticky pravděpodobné, že může dojít ke snížení ceny.

Na druhou stranu je pravdou, že pokud si například akcii Googlu nekoupíte dnes, příští rok může být její cena zase vyšší. Zaručené pravidlo samozřejmě neexistuje, pouze se snažím poukázat na častou chybu nezkušených investorů. Tou další jsou nepochybně emoce, která nás provázejí celým životem.

3. Emoce

Emoce hrají v investování obrovskou roli. Jde přece o naše peníze. Jednou z nejčastějších chyb začátečníků bývá, že při vzrůstající ceně nakoupí (s vidinou rychlého zbohatnutí), ale jakmile začne cena klesat, tak pod tíhou emocí a paniky prodávají (bojí se ztráty svých prostředků).

Typický začátečník tedy dělá to, že za „draho“ nakoupí a „levně“ prodá. Tím pádem dojde k tomu, že na takové investici logicky prodělá. A pokud udělá takovou chybu opakovaně, což se stává dnes a denně, přijde o hodně peněz.

Univerzální rada ani tady neexistuje. Je nicméně vhodné přistupovat k investování s rozvahou a při poklesu ceny nepanikařit. I když například cena akcií klesne, vy máte pořád stejnou částku, kterou jste původně investovali. Samozřejmě do té doby, než tyto akcie neprodáte pod cenou.

Tohle video doporučuji každému.

4. Časté sledování vývoje

Každodenní sledování grafů a cen akcií není správná cesta k bohatství (samozřejmě záleží na způsobu, jakým budete investovat). I mistři jako je americký miliardář Warren Buffet doporučují se na vývoj podívat „jednou za čas“ – třeba jednou za měsíc či za rok. Teprve po takové době je vhodné investici přehodnotit a případně ji poupravit nebo změnit.

Pokud budete vývoj sledovat neustále, výsledkem bude akorát posílení chamtivosti a strachu. Tyto lidské vlastnosti má každý člověk, a takovým chováním je akorát probudíte. Jakmile začne cena klesat, ovlivní vás emoce a vy budete dělat unáhlená rozhodnutí, která nebudou mít reálnou oporu.

5. Zbytečné trápení

Tohle je informace spíše mimo mísu, ale přesto ji rád připomenu. Pravděpodobně se vám dřív nebo později stane, že prodáte nějaké akcie, ETFs, komodity, dluhopisy a další podkladová aktiva nebo deriváty za cenu, jejíž cena bude za rok mnohem vyšší. Potom se dostaví smutnění typu „měl jsem s prodejem ještě počkat.“

Takový přístup a chování je očekávatelné, ale snažte se něčím takovým zbytečně netrápit. Kdybychom viděli do budoucnosti, byli bychom všichni milionáři. Bohužel tomu tak není, proto musíte s obdobnými situacemi počítat. Jakmile prodáte, berte danou věc za uzavřenou a pokračujte v nové strategii. Ohlížení zpět je důležité, ale v rámci mezí.

6. Jednoduchá cesta k bohatství

Připadá vám investování jednoduché? Nechápete, jak jste mohli doposud takovou příležitost k bohatství přehlížet? Mějte se na pozoru, tyto otázky si pokládá spousta začátečníků, kteří toho o investování příliš nevědí. Zkrátka ještě neví o všech úskalích a strastích, jež svět investování sužují.

Že se vám bude první týdny či měsíce dařit ještě neznamená, že další nemůžete o své úspory přijít. Zůstaňte stále ostražití a racionální.

7. Reálný zisk

Úspěšný investor se pozná podle toho, kolik peněz reálně vydělal. Jinými slovy je jedno, za kolik peněz vlastníte akcií na burze, ale spíše záleží na tom, za kolik je prodáte za reálné peníze.

Jak je dobře známo, burza je pohyblivá a o výkyvy cen není nouze. Tudíž zatímco v pondělí máte milion, v úterý ráno můžete být o stovky tisíc chudší.

Na skutečný reálný zisk poukazuji hlavně proto, protože spousta investorů i při vysokém růstu daného instrumentu jeho prodej stále oddaluje. Ano, může to být někdy v pořádku, ale někdy se může stát, že cena najednou poletí opačným směrem – tedy dolů.

Upozornění:

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 72 až 89 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků.

Zdroje informací:

Broker: Definition, Types, Regulation, and Examples

11 Best Online Brokers for Stock Trading of April 2023

Best Online Brokers | Barron’s

Jak si vybrat českého brokera?

Jak vybrat brokera? Podle těchto 6 klíčových kritérií

vlastní zkušenosti z investování

recenze brokerů na Testado.cz

Diskuse u článku

Já zatím nakupuju jen přes Revolut a už jsem se několikrát spálil, když jsem si myslel, že zvládnu odhadnout, kdy se padající trend otočí :D A právěže jednou z nevýhod Revolutu je, že tam nejdou nakupovat fondy, takže nějak signifikantní obnos peněz bych přes ně neinvestoval.

Pěkný článek, ale na mě moc informací najednou. Doporučili byste mi kam investovat pro děti? Něco místo stavebního spoření bych chtěla.

Dobrý den, možností je spousta, osobně doporučuji založení účtu u brokera, přes kterého můžete investování do ETF. ETF jsou investiční nástroje, které sledují vývoj určitého indexu, jako je například S&P 500 či Nasdaq. Tyto nástroje jsou snadno dostupné a mají nízké náklady, což je pro dlouhodobé investování velká výhoda. Investice do ETF mohou být drženy po mnoho let, což dává i samotným dětem čas sledovat vývoj trhu a učit se o investování. Doporučuji vítěze testu XTB nebo Degiro. Pokud vám broker nevyhovuje, na Testado.cz jsme historicky psali o aktivně spravovaných fondech typu Portu, Fumbi či Fondee. Tyto fondy se snaží dosáhnout lepšího výkonu než pasivní fondy tím, že jejich správci vybírají nejlepší aktiva. Výběr přizpůsobují tržním podmínkám v aktuálním čase, tj. reagují na hospodářské a světové dění. Můžete se podívat na článek https://www.testado.cz/investicni-platformy/ Pěkný den.

Dobrý den. Chtěla bych se Vás zeptat zda je možné dohledat investice po zemřelé. Matka měla jednoho z Vašich finančních poradců a nakoupila si jako investici zlato. Teď v dědickém řízení se ona investice nenašla. A tak mám prosbu. Bylo by možné tuto komoditu dohledat?

Dobrý den, ano, je možné dohledat investice po zemřelé osobě. Můžete kontaktovat instituci, ve které byla investice provedena, a požádat o informace ohledně stavu investice. Doporučuji konzultovat s právníkem, abyste zjistila, jaký postup je v dané situaci nejvhodnější.